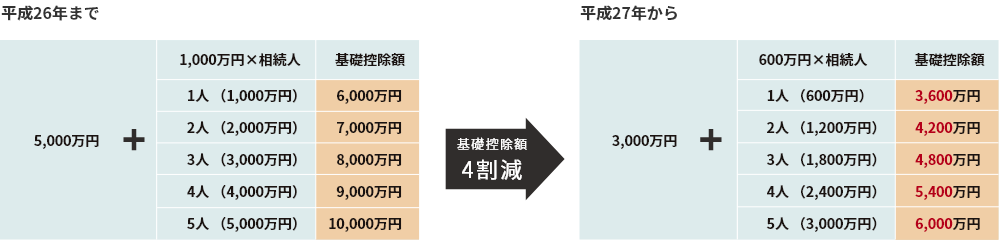

平成27年度の相続税の改正により基礎控除が「5,000万円+1,000万円×法定相続人」から「3,000万円+600万円×法定相続人」となり、相続税の申告が必要になる方が増えました。

相続税の申告割合は日本全国では8.8%ですが、札幌国税局の発表では4.4%です。(令和2年度実績)

100人中4.4人といわれると少ないと感じるかもしれませんが、近年札幌の路線価は上昇傾向のため、

実は相続税の申告が必要だったという方が来所されるケースも少なくありません。

相続税の申告が必要かどうか微妙なラインの方は生前対策をするだけで納税が不要となるケースがあります。

注意

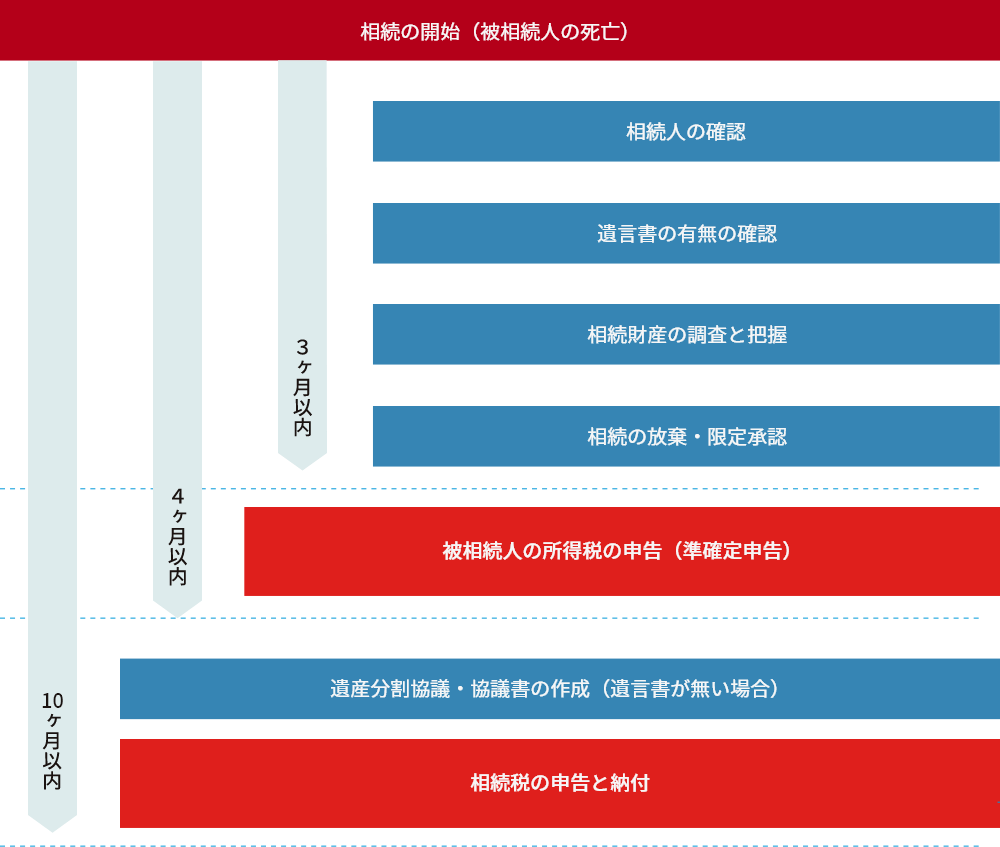

令和6年4月1日より相続登記が義務化されることをご存じですか?

相続の発生を知ったときから3年以内に相続登記を済ませなければ10万円以下の過料を求められる可能性があります。

当事務所は司法書士と連携しており、相続の分割協議が終わり次第速やかに相続登記を済ますことができます。

・名義預金

名義預金というのは亡くなった方(被相続人)がお子様やお孫様、配偶者等の名義で口座を作り、管理を被相続人が行っているものです。

名義が違うので一見相続財産ではないと思われがちですが、

1.預貯金の原資

2.管理・運用 印鑑は誰のものか、通帳の保管場所、引き出したATMの所在地

3.贈与契約書の有無、過去の贈与税の申告

などから名義預金と判断されれば相続財産が増加することとなります。

また、名義預金には時効がありません。

・生前贈与加算

相続開始日3年以内に贈与した財産は例え贈与税申告をしていても相続財産に足し戻ししなければなりません。

(この期間が7年以内に改正される予定です。)

贈与税という言葉は聞いたことがあるけど具体的にどのような場合に贈与税がかかるかご存じではない方もいらっしゃると思います。

贈与税は1月1日~12月31日の間に財産をもらった方が納める税金です。

贈与税には暦年課税と相続時精算課税という課税制度があります。

・暦年課税

110万円までは贈与税がかからないと聞いたことがある方も多いと思いますが、贈与税の計算は贈与を受けた財産から基礎控除110万円を引いて贈与税率を掛けて求めます。そのため110万円までの贈与には贈与税がかからないのです。

・相続時精算課税

名前のとおり相続が発生したときに精算するため、贈与したときには2,500万円まで税金がかかりませんが、相続が発生したときに相続時精算課税を使った財産を足し戻します。

メリットはマンションなどの収益物件の場合、贈与後の収益は贈与を受けた方のものとなるため被相続人に財産が貯まっていくのを防ぐことができます。

また土地の価値上昇が著しい場合、相続が発生しても贈与時の相続税評価額で計算するため、評価額を抑えることができます。

デメリットは相続時精算課税を適用すると暦年課税が使えなくなるため110万円の基礎控除が使えなくなります。2,500万円を超えた贈与については20%の税金を納めなければならず、110万円に満たない財産の贈与でも申告が必要となります。

当事務所は50年以上の実績があります。

近年の税制改正にも対応しておりますので安心して申告をお任せください。